二季度 DeFi 报告:图解流动性挖矿狂热与发展现状 ConsenSys

访客发布:2021-06-28 466

二季度 DeFi 行业三起比较严重安全事件导致 2600 万美金损害;Compound 发售整治代币刮起流动性挖矿风潮。

全文文章标题:《2020 Q2 DeFi 汇报:流动性挖矿疯狂未产生新用户,DeFi 任重而道远》手游最新

发文:ConsenSys

汉语翻译:Kyle

自 3 月至今,DeFi 生态体系不但修复了提高,并且运动量也显着提升,这关键得益于 2020 年 6 月 COMP 的发售。再加上一些引人注意的安全事件,该季度 DeFi 显而易见一直在历经新技术应用发展趋势的痛楚。持续的安全性挑戰不但注重了稳进的安全大检查的必要性,并且还注重了保障措施(比如 DeFi 商业保险运用)好用性的重要性。另外,不断的提高和大肆宣扬已证实 DeFi 仍具备很多自主创新能力,并提前准备在未来好多个一季度再次提高。

以太坊绿色生态开发公司 ConsenSys 宣布公布了《2020 年第二季度 DeFi 汇报》手游最新,汇报小结剖析了 Q2 期内 DeFi 各层面的发展趋势。在 2020 年第二季度期内,以太坊 DeFi 行业能够梳理为三件大事:(1)以太坊上锁住的 BTC 总数超出闪电网络锁住的 BTC;(2)三起重特大安全事件,导致了 2600 万美金的资产被网络黑客盗取;(3) COMP 的发售及其激起的疯狂流动性挖矿健身运动。

下列为汇报全篇:

在 2020 年第二季度期内,以太坊 DeFi 行业能够梳理为三件大事:1)以太坊上锁住的 BTC 总数超出闪电网络锁住的 BTC,2)三起重特大安全事件,导致了 2600 万美金的资产被网络黑客盗取,及其 3) COMP 的发售及其激起的疯狂流动性挖矿健身运动。

在以太坊上代币化的 BTC事情:2020 年 5 月份,以太坊上的 BTC 总数(代币化的 BTC,比如 WBTC)超出了闪电网络(BTC的二层拓展互联网)上的 BTC 总数。

必要性:跨链互用归属于反极简风格,却更可能是区块链技术的将来。适用在以太坊上开展 BTC 代币化的精英团队一直秉持这一信心,而且正在获取收益。一样,以太坊的 DeFi 生态体系具备这般强劲的吸引力,以致于 BTC 持有人都一直在找寻应用 BTC 参加 DEFI 的方式 。

COMP 和流动性挖矿事情:以太坊 DeFi 新项目 Compound 在 6 月中下旬公布了其整治代币 COMP。该代币用以做为奖赏每日分派给 Compound 上的贷款人和借贷方。結果是,积极主动的 DeFi 客户根据应用 DeFi 体制锁住资产,随后在 Compound 上开展借款来较大 水平地提升 COMP 盈利(即「流动性挖矿」)。

必要性:该季度的最终两个星期,高回报的流动性挖矿健身运动风靡了 DeFi 生态体系。例如 ETH 锁住使用价值等重要指标值及其每日活跃性客户在该季度初非常停滞不前以后发生飙涨。可是,数据信息(以下上述)说明,疯狂并沒有将很多新用户带到 DeFi,这说明 DeFi 的自主创新务必与文化教育和 UX 融合起來,随后大家才可以见到 DeFi 小区超过目前界限。

大安全事件事情:Uniswap,Lendf.me 和 Bancor 都是在该季度发生了备受关注的安全事件,累计导致 2600 万美金的失窃(绝大多数已退还,下面将开展探讨)。

必要性:安全事件的产生在新起技术性中是难以避免的。DeFi 小区再次制订对冲交易这类事情的对策,包含:财务审计服务项目,网络安全产品和商业保险运用。全部这种都归功于 DeFi 的电脑操作系统特点,该特点容许第三方监控 DeFi DApp,出示提议并分析攻击,以在未来维护全部小区。

前言:2020 年第二季度 DeFi 发展趋势2020 年第二季度的 DeFi 非常大水平上经���了 3 月份的销售市场事情后数据加密生态体系的修复,在 3 月 12 日一天内,流行数字货币价钱广泛下挫了超出 40%。虽然 DeFi 小区由于 ETH 价钱下挫而遭受了严厉打击,当日也证实了以太币解决 DeFi 主题活动大幅度提升的工作能力的关键指标值,客户涌进并保护自己的资金。

自 3 月至今,DeFi 生态体系不但修复了提高,并且运动量也显着提升,这关键得益于 2020 年 6 月 COMP 的发售。再加上一些引人注意的安全事故,该季度 DeFi 显而易见一直在历经新技术应用发展趋势的痛楚。持续的安全性挑戰不但注重了稳进的安全大检查的必要性,并且还注重了保障措施(比如 DeFi 商业保险运用)好用性的重要性。另外,不断的提高和蹭热点已证实 DeFi 仍具备很多自主创新能力,并提前准备在未来好多个一季度再次提高。

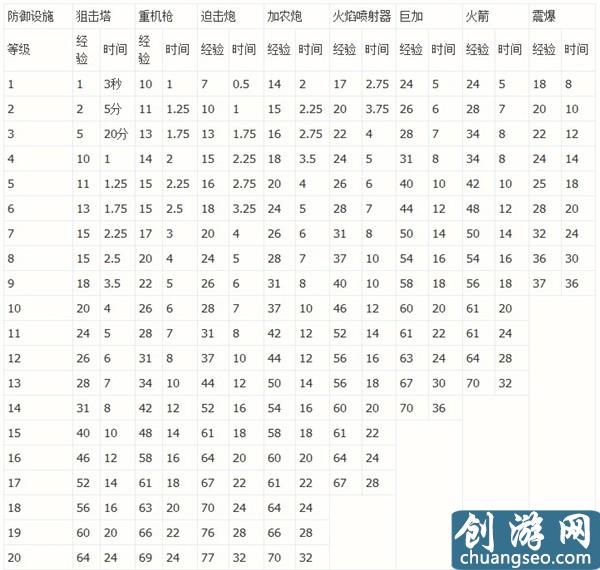

锁定的 ETH 和美金:数据信息快照更新锁定的 ETHDeFi 是根据智能合约运作的,这种合同能够全自动实行根据区块链技术的新金融衍生工具。考量 DeFi 取得成功的一种时兴方式 是考量 DeFi 中「锁定」资金的数量。「锁定」资金就是指顾客在信赖的状况下达送至组成 DeFi 生态体系的智能合约的资金。一个比较简单和当代的对比便是:大家将现钱储放在自身的床垫子下,而不是私募基金给金融机构和经记帐户。假如大家将大量的现钱从床垫子下边迁移到金融机构,则代表着她们坚信金融机构能够维护或提升其財富,而不是担忧金融机构会丧失財富。伴随着时间的流逝,愈来愈多的资金被锁定在 DeFi 中,这代表着顾客中间愈来愈有信心将钱资金投入智能合约手上,便于与这种新的金融衍生工具开展互动。

有二种方式 能够精确测量锁定在 DeFi 中的资金:锁定的 ETH 数量和锁定的 USD 使用价值。

锁定的 ETH 数量代表着已发送至这种智能合约的 ETH 和 WETH (以 ERC-20 代币总表明的 ETH)的数量。锁定的美金代表着在 DeFi 智能合约中锁定的资金的美金使用价值。锁定的美金使用价值与 ETH 的价格行情立即有关。即便 锁定在 DeFi 额度中的 ETH 维持不会改变,伴随着 ETH 的美元价格转变 ,锁定的美金使用价值也会提升或降低。自 2019 今年初至今,锁定在 DeFi 中的 ETH 总产量一直在提升,在其中绝大多数归功于 Maker 和 Compound。Maker 在锁定 ETH 层面的主导性(截止 2019 年年中,Maker 占 ETH 被锁定的占比贴近 100%,迄今仍占绝大部分)是因为 Maker 是 2018 年打开的 DeFi 的浪潮的初期和重要人物角色。Maker 是新一波金融业协议书的引领者,这种金融业协议书都取决于区块链技术的稳定币:DAI。当 Maker 公布 DAI 时,它实质上是唯一应用稳定币与众不同作用的 DeFi 游戏玩家,因而锁定在 DeFi 有关智能合约中的 ETH 很多涌进了锁定 ETH 以获得 DAI 的智能合约。从 2019 半年度逐渐,新一波的 DeFi 协议书逐渐公布,在其中很多应用 DAI 稳定币。Maker 再次占锁定的 ETH 的绝大多数,可是升级的协议书根据引进运用 DAI 的新方式 (现在是多抵押物 DAI)逐渐消弱其在销售市场上的主导性。

图 1:锁定在 DeFi 中的 ETH 和 WETH (2018-2020)。自 2019 半年度至今,锁定在 DeFi 中的 ETH 数量一直呈净提高发展趋势

图 1:锁定在 DeFi 中的 ETH 和 WETH (2018-2020)。自 2019 半年度至今,锁定在 DeFi 中的 ETH 数量一直呈净提高发展趋势

在印证了第一季度(那时候) ETH 锁定量历史时间新纪录以后,互联网上锁定的 ETH 总产量逐渐降低,随后在第二季度的绝大多数時间内停滞不前在 250 万到 300 万中间。殊不知,6 月中下旬,Compound 公布了其 COMP 整治代币总,该代币总可用以称之为流通性挖币的繁杂但盈利丰富的体制中(客户程序《Compound 和 COMP:深入研究》手游最新章节目录)。

COMP 对 ETH 锁定的危害是极大的。在该一季度的绝大多数時间里停��后,ETH 锁定量在不上一个月的時间内提升了 50 万之上。到本季末,锁定的 ETH 总数已做到 330 万的历史时间新纪录(图 2)。ETH 锁定的提升基本上彻底归功于 COMP (翠绿色)。

图 2:DeFi 中的 ETH (WETH)锁定量 2020 年第二季度,从 6 月中下旬逐渐,ETH 锁定量的忽然提升是因为 COMP

图 2:DeFi 中的 ETH (WETH)锁定量 2020 年第二季度,从 6 月中下旬逐渐,ETH 锁定量的忽然提升是因为 COMP

DeFi 在上个季度变成新闻头条,2 月 6 日,10 亿美金价值被锁定在以太币 DeFi 协议中。这一 10 亿美金指标值是由 ETH 和 ERC-20 代币总的美金价值求和获得的,在其中约 64%的美金价值来源于 ETH 或 WETH,其他约 36%的美金价值来源于 ERC-20 代币总。

而到在第二季度,锁定的 ETH 和 WETH 的美金价值基本上翻了一番,从 4 月初的 4 亿美金升至本季末的 7.5 亿美金。在其中的绝大多数(约 2 亿美金)发生在该一季度的最终两个星期,能够归功于 Compound (图 3)。

考量 ETH ERC-20 代币总的美金价值的一个潜在性难题是反复测算的概率。假如用户将 ETH 锁定在 Maker 中,随后将转化成的 DAI 锁定在 Compound 中,则考量锁定在 ETH ERC-20 中的美金将另外测算锁定的 ETH 和 DAI,而锁定资产的真正额度仅是初始的 ETH。

相关对以太币锁定的 ETH 的大量剖析,客户程序《ETH 和锁定的总价值:深入分析》手游最新章节目录。在那里大家讨论了一些锁定资产被反复测算的概率,这很有可能造成数据统计过高。

图 3:2020 年第二季度 DeFi 中锁定的 ETH 和 WETH 的美金价值

图 3:2020 年第二季度 DeFi 中锁定的 ETH 和 WETH 的美金价值

图 4:2020 年第二季度 DeFi 每日活跃用户

图 4:2020 年第二季度 DeFi 每日活跃用户

在 2020 年第二季度,现有 79,648 个唯一详细地址与以太币 DeFi 协议开展了互动。在图 4 中,大家见到,全部 DeFi 协议的每日活跃用户在全部一季度中一直维持非常平稳,直至 6 月中下旬截止,因为 COMP 的疯狂,活跃用户忽然提升。就每日活跃用户来讲,6 月 21 日是该一季度最忙碌的一天,以太币 DeFi 上面有 6,333 位活跃用户。仅 Compound 就占这种用户的 2877 (45.4%)。一定要注意,图 4 中的数量很有可能包含对各协议共享资源的一般用户的反复记数,因而看上去比 DeFi 中的唯一用户的具体记数高。但是,图上每一个协议的相对应标值全是精确的。

图 5 表明了全部一季度中一组关键的 DeFi 协议的 ETH 锁定,用户提高和每日活跃用户(DAU)的统计分析。在图 2 和图 4 中,大家早已见到,Compound 占 ETH 锁定和 DAU 的巨大提升,我们可以在图 5 中见到这一点。

可是,用户的提高的身后意味着着 COMP 对 DeFi 生态体系的危害。有关 ETH 锁定量和 DAU,与之前的比例对比,COMP 使 Compound 忽然攻占了销售市场的极大一部分。可是,用户提高仍未历经与此前发展趋势同样的忽然偏移(图 5)。事实上,假如仅查询 2020 年第二季度的用户提高,大家很有可能会觉得过去好多个月中沒有产生一切重特大转变 。用户持续增长,每一种协议好像都以与全部一季度同样的比例得到了新用户。

图 5 告知大家,虽然 COMP 在 DeFi 小区造成了极大惊涛骇浪,并巨大地危害了 ETH 锁定量和 DAU,但并沒有产生许多新用户进到生态体系。由 COMP 周边的主题活动造成的主题活动提升来源于生态体系內部早已存有的主题活动。

图 5:2020 年第二季度,全部 DeFi 协议书的 ETH 锁定量,用户增长和 DAU

图 5:2020 年第二季度,全部 DeFi 协议书的 ETH 锁定量,用户增长和 DAU

Compound

在第二季度的最终两个星期,锁定在 Compound 中的 ETH 总数增长了近 4 倍,而 COMP 以前的第二季度均值约为 26 万。截止本季末,Compound 中 ETH 被锁定的总数约为 100 万,占互联网锁定的 ETH 数量的 30%。除此之外,DAU 在同一时间范畴内增长了 5 倍之上,从在 COMP 以前的约 500 / 天到 6 月 21 日的历史时间最高点 2877。

如上所述,全部 DeFi 生态体系的用户增长沒有像 ETH 锁定和 DAU 一样大幅度增长。可是,第二季度仅 Compound 用户的数量从 3 万提升到 4 万。增长的 50%产生在该一季度的最终两个星期,在这段时间,用户增长从约 3.5 万提升到约 4 万。除此之外,用户增长率——用于考量每日有多少新用户与 Compound 互动交流——大幅度升高,从 6 月初的每月底点 0.12%增长到 6 月中下旬的历史时间高点 3.42%,增长了 28 倍。

纵览全局性,COMP 仍未对 DeFi 用户的增长造成实际性危害-换句话说,COMP 仍未将很多新的 DeFi 用户带到生态体系。可是,Compound 在该季度的最终两个星期才得到了非常大的用户增长,这说明以往很有可能从没应用过该协议书的很多 DeFi 用户挑选了 Compound 是由于流通性挖币变成她们新的会计主观因素。

相关 Compound 和 COMP 的其他信息,请参照《Compound 和 COMP:深入研究》手游最新。大家将更详尽地表述 COMP,并调研身后的状况。

图 6:2020 年第二季度,ETH 锁定,用户增长,用户增长率和 DAU

图 6:2020 年第二季度,ETH 锁定,用户增长,用户增长率和 DAU

2020 年第一季度,Uniswap 在全部 DeFi 协议书中的 ETH 锁定量,用户增长和 DAU 层面都发生了最大的变化,这在非常大水平上是因为 3 月中下旬的销售市场事情。大家沒有见到该季度 COMP 对 Uniswap 造成同样的危害。6 月份,大部分别的协议书在三项关键数据统计(ETH 锁定量,DAU,用户增长))处在最活跃性的阶段,而不一样的是,5 月是 Uniswap 最活跃性的月份,而 6 月事实上是停滞不前的(图 7)。5 月,Uniswap 锁定了 32 万 ETH ,随后在本季末降至 24 万。5 月,DAU 也做到了一季度最高点 4,745。6 月的 DAU 高点小于 4 月和 5 月。

图 7:2020 年第二季度 Uniswap v1 上的 ETH 锁定量,用户增长量,用户增长率和 DAU

图 7:2020 年第二季度 Uniswap v1 上的 ETH 锁定量,用户增长量,用户增长率和 DAU

全部第二季度,Maker 维持止步不前,DAU 维持非常平稳,而且用户增长过去三个月都长期保持(图 8)。大家的确见到 6 月的最终两个星期 DAU 有所增加,全部生态体系范畴的主题活动有所增加,可是 Maker DAU 在 6 月的高点(643)小于 4 月的高点(656)。有意思的是,大家的确见到 Maker 锁定的 ETH 有一定的降低,从本季度初的稍高于 200 万降到年末的 200 万下列。降低的绝大多数好像产生在 6 月的最终两个星期,这说明锁定在 Compound 中的一些 ETH 来源于 Maker,由于大家蜂拥而至释放出来周转资金开展流通性挖币项目投资。

图 8:2020 年第二季度 Maker 的 ETH 锁定量,用户增长量,用户增长率和 DAU

图 8:2020 年第二季度 Maker 的 ETH 锁定量,用户增长量,用户增长率和 DAU

在考量 ETH 锁定总数和美金锁定使用价值时,用以考量以太币 DeFi 的常见指标值是总额锁定(TVL)。锁定的 ETH 总数仅仅查询以太币 DeFi 中���锁定的 ETH 和 WETH,而 TVL 致力于衡量以太坊上锁定的全部财产的总美金使用价值,在其中很有可能包含 DAI 和 USDT 这类的稳定币及其 WBTC 和 BAT 等别的代币总。

DeFi 中的 TVL 在 6 月的最终两个星期飙升,该季末价钱为 12 亿美金,在其中 80.3%归功于 Maker 和 Compound。

从表层上看,TVL 是分辨 DeFi 总体主要表现的重要指标值,由于终究该生态系统早就从仅以 ETH 为管理中心的一组协议书。可是,TVL 的潜在性难题是反复测算。举一个事例(理论上的):用户能够将 1 ETH 锁定在 Compound 中,并得到 250 DAI 的借款(假定 1 ETH =250 美金),随后转至另一个协议书并将 250 DAI 锁定。如果我们看一下 TVL,大家要说 500 美金被锁定在 DeFi 中,而事实上,真实的美金锁定使用价值仅仅原始锁定的 ETH 的使用价值,即 250 美金。

图 9:2020 年第二季度在 DeFi 上的 TVL (ETH ERC-20)。相关衡量的代币总的目录,客户程序附则

图 9:2020 年第二季度在 DeFi 上的 TVL (ETH ERC-20)。相关衡量的代币总的目录,客户程序附则

一个实际实例产生在 6 月 8 日,那时候用户(0x ... aa7a)从 Compound 和 AAVE 获取了 1200 万 DAI,在 dYdX 上又借了 250 万 DAI,随后将全部 DAI 存进 Maker CDP。依据 WETH 储蓄的大概 200%抵押物比例的粗略地估计,我们知道,当用户将这种 DAI 移进 CDP 时,她们在 dYdX 上锁定了最少 500 万美金(以筹集资金 250 万 DAI)与在 Maker 上锁定了 1450 万美金。这代表着她们为 DeFi 的 TVL 奉献了 1,950 万美金,而用户带到 DeFi 的具体资产约为 1700 万美金(在 dYdX 上为 500 万美金,从 Compound 和 AAVE 获取了 1200 万美金)。该用户资产的流动性状况如图所示 10 所显示。

图 10:6 月 8 日,用户 0x ... aa7a 在 DeFi 中的 DAI 迁移状况

图 10:6 月 8 日,用户 0x ... aa7a 在 DeFi 中的 DAI 迁移状况

因为一天内产生的主题活动反复测算,该本人用户的锁定值膨胀了 14.7%。大家应当试着想像一下,针对全部 DeFi 生态系统而言,这一数据很有可能是什么样子。为了更好地得到全方位的反复测算率,必须做大量的工作中和进一步的假定。

反过来,大家提议的是衡量真正总额锁定(TTVL)。在我们讨论锁定在 DeFi 中的使用价值时,这类衡量可从化学方程中鉴别并删掉反复测算的资产。这不是一个极致的指标值,可是根据鉴别并清除尽量多的反复记数,大家得到了 DeFi 生态系统的景象,它更为贴近具体情况,而且更能体现生态系统伴随着時间的变化的发展趋势。

获得以太坊 DeFi TTVL (更别说能够不断追踪和升级的 TTVL)需要的数据又大又繁杂。大家将再次处理此难题,并在稍候的日期回应小区,并出示大家的最新情况和结果。

DeFi 用户:深入分析在我们查询 6 月最终两个星期 Compound 的应用猛增,而以太坊 DeFi 的用户提高相对性平稳地提高时,大家问的难题到底是谁真实在应用 DeFi?

DeFi 网络图DeFi 的承诺使用价值绝大多数是 DeFi 在可互操作的 dapp 中间创建用户互联网的与众不同工作能力。目前的金融业运用一般 必须第三方来推动金融衍生工具中间的互动。这类「无缝拼接」是历经精心策划的,虽然针对最后用户来讲好像非常简单,但一般 会遭受高成本费和高债务的适用。这种最后会做为花费,较长的交货時间(比如 1-3 天宇 2%的储蓄或汇钱花费)及其欠缺领土主权而传送给用户。

运用像以太坊那样的共享资源技术方案搭建金融业 dapp,使用户不用依靠第三方就可以与各种各样金融衍生工具开展互动。結果是创建了一个金融业生态系统,该系统软件划算得多,而且能够更公平公正地开展交��。伴随着愈来愈多的人与大量协议开展交互,这会造成强劲且繁杂的网络效应,进而提高全部生态体系。

强劲的 DeFi 用户互联网的目标群体极具诱惑力——但仅考量整体用户总数并不可以向大家展现用户的人气值。可是,以太币区块链技术的透光性使我们可以回应下列难题:DeFi 用户事实上是不是在运用根据以太币的 DeFi 协议的互用?

Codefi Data 的 DeFi 用户网络图表明了 DeFi 协议(在图 11-13 中有 logo 表明)和用户(详细地址)。每一个点意味着一个用户,而且用户联接到在特殊时间范围内与之交互的 DeFi 协议。仅与一种协议开展交互的用户会被搜集在该协议的边上(以每一个 logo 边上的「云状点图」表明)。云图的尺寸表明了什么协议具备很多的专用型用户。可是,更有意思的是与好几个 DeFi 新项目开展交互的用户,这种用户由黄点(与 2 个协议开展交互的用户)和小红点(与 3 个协议开展交互)表明。

图 11 是 2020 年第二季度 DeFi 用户个人行为的最全方位主视图。它表明了在 4 月至 6 月中间最少与 DeFi 协议开展过 1 次交互的全部用户。总计看来,在全部 DeFi 协议中,Uniswap 占有了较大 的用户基本,次之是 Kyber 和 Compound。共享资源用户中较大 的重叠是在 Uniswap 和 Kyber 中间(重叠 15,099,比第一季度提高 37%),次之是 Compound 和 Uniswap (重叠 4,678)。

图 11:2020 年第二季度用户与 DeFi 协议的交互。勾勒在 2020 年第一季度应用 DeFi 协议最少买卖过一次的全部详细地址(点)

图 11:2020 年第二季度用户与 DeFi 协议的交互。勾勒在 2020 年第一季度应用 DeFi 协议最少买卖过一次的全部详细地址(点)

依照時间剖析 DeFi 互联网能够洞悉用户回应生态体系事情的个人行为。图 12 表明了 4 月,5 月和 6 月(从左往右)的 DeFi 用户交互。如同预估的那般,从 4 月到 5 月,Compound 周边的云的相对密度和尺寸略微提升,随后从 5 月到 6 月大幅度提升。如同上边的图 7 所探讨的,大家见到 Uniswap 的云图从 4 月到 5 月越来越愈来愈聚集,随后在 6 月伴随着 DAU 总数降低而慢慢稀少。除此之外,在 6 月,大家见到 Compound 和 Aave 中间的用户重叠率显着提升(6 月 = 2040,而 5 月 = 730)

图 12:从上向下——4 月,5 月,6 月。与 DeFi 协议互动交流 1 次之上的用户。「非常用户」就是指更不断更平稳地应用目前 DeFi 生态体系的本人

图 12:从上向下——4 月,5 月,6 月。与 DeFi 协议互动交流 1 次之上的用户。「非常用户」就是指更不断更平稳地应用目前 DeFi 生态体系的本人

图 13 表明了非常用户中第二季度的 DeFi 用户网络图——非常用户在该一季度中最少根据 DeFi 协议开展了 100 笔买卖。第二季度有 1,884 个非常用户,比第一季度提高了 18.8%。Uniswap 在第二季度有着数最多的非常用户总数。1,625 个用户在 3 个月内开展了 100 笔或更分多笔买卖(包含唯一用户和重叠用户)(比第一季度提高 55%)。在第二季度中,沒有别的协议有着超出 1000 个非常用户。Kyber 有着第二大非常用户群,有着 916 个,次之是 Compound,有着 367 个。DeFi 协议中间非常用户的较大 重叠是 Kyber 和 Uniswap 中间的重叠(890 个非常用户重叠)。

图 13:2020 年第二季度在 DeFi 协议上开展 100 次或大量交互的「非常用户」

图 13:2020 年第二季度在 DeFi 协议上开展 100 次或大量交互的「非常用户」

6 月中下旬,Compound 将其管理方法代币总 COMP 售卖,应用和买卖。COMP 使代币总持有人可以对 Compound 体制和协议书管理决策开展网络投票。Compound 每日分派约 2,800 个 COMP。

当别人应用 Compound 时(当她们在协议书上借入或借出去财产时),她们将得到 COMP 奖励。这类个人行为别名「借款挖矿或流动性挖矿」。流动性挖矿的定义不一定是新的。用 DeFi Dad 得话而言:

「非常简单的方式是,流动性挖矿代表着将闲置资产资金投入工作中。一般 ,它涉及到根据出示流动性来得到收益,由于很多奖励流动性服务提供者的协议书都尝试正确引导流动性以运行其 DeFi 运用。寻找盈利的人是找寻并利润最大化这种机遇的人。她们考量盈利的方法是将 DAI,USDC 和 USDT 等基本数据加密财产放到 Compound 这类的 DeFi 服务平台内以获得贷款利息或奖励的总数。」

为了更好地得到较大 的 COMP 奖励,DeFi 用户逐渐在 Compound 上另外借和贷。此项主题活动获得了 InstaDApp 等协议书的协助,该协议书公布了一项名叫「利润最大化 COMP 发掘」的作用,以协助用户更轻轻松松地运用 Compound 的派发体制。

DeFi 用户再次将资产锁定在 Compound 中——一般 是根据别的 DeFi 体制(如闪电贷)释放出来愈来愈多的资产,并获得每日分派的 COMP 的一部分。伴随着 COMP 的价钱从 6 月 16 日的

免责声明:文中图片应用来自网络,如有侵权请联系删除

- 上一篇:燃烧意志罗技能怎么点(罗技能加点方案汇总分享)

- 下一篇:团结果冻人

相关推荐

取消回复欢迎 你 发表评论:

- 站长推荐

- 热门排行

- 1

天神大战(0.05折圣言后传)0.05折火爆上线!登录直接激活0.05折特权,可用于游戏内所有充值,充值648仅需3.24元

类别:好玩手游下载

11-20进入官网 立即下载

- 2

武道将魂(刷30万真充)上线就送GM工具,免费激活首充等各种高回报活动!还有全圣兽礼包等你免费解锁!

类别:好玩手游下载

11-20进入官网 立即下载

- 3

起源战纪(0.1折命定觉醒)0.1折火爆上线!游戏充值真实0.1折,物价不上涨

类别:好玩手游下载

11-19进入官网 立即下载

- 4

捕盗行纪无尽噩梦第六部!新作上线!

类别:好玩手游下载

11-19进入官网 立即下载

- 5

山海记(内置0.1折版)所有礼包与付费内容均以0.1折的超低折扣呈现,让每一位玩家都能以最轻松的方式,享受到成为游戏巅峰的荣耀与快感

类别:好玩手游下载

11-19进入官网 立即下载

- 6

暴走兵团(0.1折诛仙豪礼)一款画面风格唯美的0.1折国战仙侠游戏,人物和场景丰富多样,有丰富的音效来烘托游戏氛围;游戏需要玩家参与多人对抗,赢得战斗,提高国家地位.

类别:好玩手游下载

11-19进入官网 立即下载

- 7

二十四小时(0.05折纵横三界)是一款西游题材的角色扮演卡牌类手游

类别:好玩手游下载

11-19进入官网 立即下载

- 8

战玲珑2(内置0.1折每日送648)是一款山海经题材的大型MMO仙侠手游

类别:好玩手游下载

11-19进入官网 立即下载

- 9

热血暗黑(0.05折回合抓宠)这是一款原汁原味的回合制经典西游题材手游

类别:好玩手游下载

11-19进入官网 立即下载

- 推荐资讯

-

- 11-21了不起的修仙模拟器肥沃度怎么加 种植肥沃度增加方法

- 11-21了不起的修仙模拟器龙镇不住怎么办 简单镇龙方法

- 11-21了不起的修仙模拟器搜魂怎么用 使用搜魂方法

- 11-21挂机吧勇者噩梦金龙怎么打 BOSS金龙打法攻略

- 11-21疯狂运输2怎么操作 键位操作技巧讲解

- 11-21灵魂筹码花魁技能介绍 恶灵花魁千术技能是什么

- 11-21灵魂筹码万隽洋背景故事介绍 赌徒万隽洋剧情故事是什么

- 11-21了不起的修仙模拟器小麦怎么种 种植小麦技巧心得

- 11-21动物园之星展柜动物吸引力排行一览

- 11-21挂机吧勇者噩梦骨龙怎么打 BOSS骨龙打法攻略

- 热门游戏下载

- 推荐专题

- 网站分类